寄付の「税制優遇」って何?

みなさん、確定申告の時期になりました。

さて、いろんな場所でお伝えしてるので、皆さんもご存じかと思いますが(いや、実際はあまり知らない方がほとんどかもしれませんね)、

認定NPOへの寄付は「税制優遇」の対象になります。

この「税制優遇」というのは、簡単に言えば「国が、税金の面から”寄付”をフォローしますよ」という意味です。

でも、「”税制優遇”って言われても、結局、どういうことなんですか? 何をすれば優遇してくれるのか分かりません」って方が多いのではないでしょうか?

そうですね、”税制優遇” って言われても、よく分かりませんね。

どんなふうに「優遇」してくれるんでしょう?

「寄付の税制優遇」を受けるためには、大前提として「確定申告」が必要です。

ただし会社の年末調整では、税制優遇はできません。

ええー?

「確定申告」しなきゃいけないんですか? 年末調整じゃダメなんですか?

_(上半身).png)

はい、そうなんです。

サラリーマン(給与所得者の方)の方の場合は、会社の「年末調整」で全て片付いてしまうので、

確定申告と言われてもピンと来ない方が多いと思います。

_(上半身).png)

そこで今回は、確定申告の説明を中心に、

「認定NPOへ寄付をした場合、どういう手続きをしたらいいの?」について、

お話したいと思います。

ところで、認定NPOへの寄付に対する確定申告での処理には「所得控除」と「税額控除」という2つの方法があるのですが、

けっこう、この違いが分かりづらく、間違える方が多いように見えます。

なので最初は「基礎編」として、寄付と納税の仕組みについて、イラストを交え「どういう手続きをするの?」を理解していただき、次回は「実践編」として、さらに詳しく解説したいと思います。

_(上半身).png)

今回の記事は、「基礎編」です。

イラストを交えながら、お話したいと思います。

この記事は、全体で2~3分で読めます。

1.「確定申告の仕組み」を簡単におさらいします

サラリーマンの方など、ふだん確定申告をやらない方にとっては、基本的な用語、基本的な考え方(仕組み)を、最初にザックリと理解してもらった方がいいと思います。

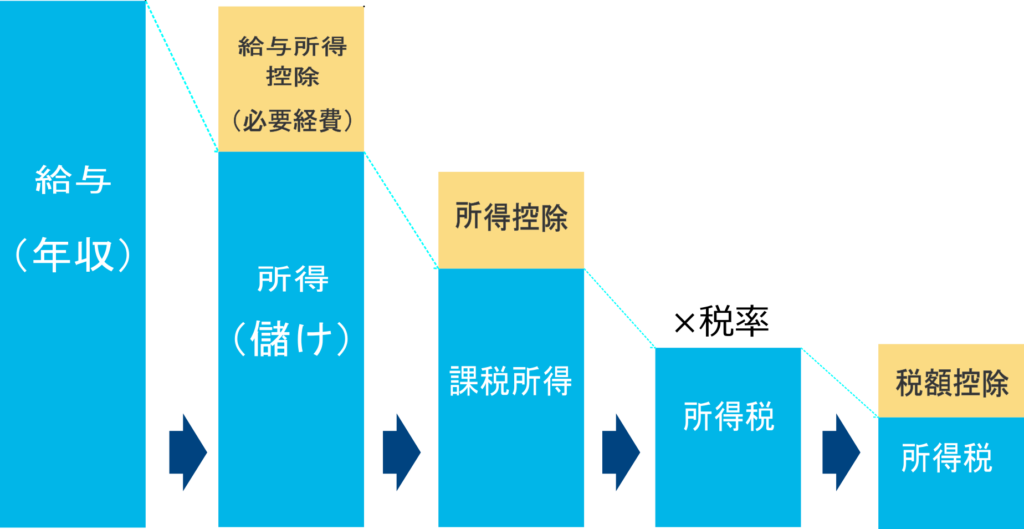

全部で4段階のステップで計算されます。実際の確定申告でも、この流れで進みます。

Step1 所得(儲け)を計算

_2(上半身).png)

最初に、「収入(年収)と所得」の違いを理解しましょう。(分かってるよーという方は飛ばして下さい)

たまに、「年収が500万だと、税率が〇〇%で、・・・」と勘違いする人がいますが、税金は年収に直接かかる訳ではありません。

例えば、何かの商品を売ったり、仕事をしてお金をもらった場合、そのお金を稼ぐのに何らかの経費が掛かっています。なので、収入から、これらの「必要経費」を差し引いた額を「所得」と言います。

でも、この「所得」って表現は、「稼ぎ」とか「儲け、利益」って言った方が分かりやすいですね。ここではなるべく ”儲け、稼ぎ” と表現しましょう。

そして、この”儲け、稼ぎ”(所得)から、税金の計算が始まります。

収入(年収) ― 必要経費 = 所得(←年間の稼ぎ)

ただし、給与をもらっている方は残念ながら、この経費を申請することはできないシステムになっているのです(!)でも安心してください! 給与の方は、経費を申請する代わりに、自動的に「給与所得控除」として一定額(最低額は55万円)を経費分として差し引いてくれるシステムです。

つまり、給与の方は、「給与所得控除」を差し引いた額が「所得(=年間の稼ぎ)」になる訳です。

給与収入(年収) ― 必要経費(給与所得控除) = 所得(←年間の稼ぎ)

「所得税」と呼ばれるのは、この「所得(稼ぎ)」に対しての税金だからですね。

さらに続きます。

Step2 「所得控除」を引く

_2(上半身).png)

先ほどの「所得」に対し、「個人の経済状況」を加味しましょう。

世の中には、奥さんや子供、両親、その他、病人を抱えている人など、いろんな形で家族を養っている人が大勢います。家庭の経済環境がそれぞれ違うのに同じ額の税金だけ徴収されるのは大変です。こういった個人個人の経済状況を加味するのが「所得控除」と呼ばれるものです。

まずは、「基礎控除」ですね。一人一律48万円が差し引かれます。(2020年分より控除額が変わりました。これは生きていく上で、食費等、最低限の生活分には課税しないという計算だそうです。そうすると1日平均、約1300円くらいになりますが・・・。)その他、配偶者控除、扶養者控除、障碍者控除、勤労学生控除など、所得控除は全部で15種類あります。

.png)

.png)

500×500-.png)

先ほどの「所得(稼ぎ)」から、各種の「所得控除」を差し引いた額が、「課税所得」と呼ばれ、この金額をもとに「みなさんの税金」が計算されます。

ここまでを式化すると、こんな感じです。

年間の稼ぎ(所得) - 個人の経済状況(所得控除)=税金計算の元になる額(課税所得)

Step3 「税率」をかける

_2(上半身).png)

ただ、この税率は、稼ぎの額によって変わります。

「たくさん稼いでいる人ほど、大きく税金がかかるように税率が上がって」いきます。

「税金計算のもとになる額(課税所得)」 × 税率 = 「みなさんの税金(所得税額)」

Step4 「税額控除」の出番

_2(上半身).png)

多くの方が確定申告するとき、多くはここまでで完了します。でも実はこの後にもうワンステップあります。

それが「税額控除」と呼ばれるもので、節税効果の高いステップです。

一般には「住宅ローン控除」なんかが有名ですね。国の施策として「ここは大事だから優遇措置を取りましょう」という特別枠と言えるかもしれません。

先ほどの「控除」では、稼ぎから差し引くと言っても、最終的に「税率」を掛けるので、実質は税率分(10%とか20%とか)の額に変わってしまいますが、

なんと「税額控除」では、その金額を、上記の税額から直接に差し引けてしまうのです。

そして認定NPOへの寄付は、この「税額控除」の対象にできるのです。

2つの選択肢がある ~「所得控除」と「税額控除」どっちが得なの?~

ここまでお伝えしたように、確定申告、つまり税金計算の仕組みには、2つの控除「所得控除」と「税額控除」がありました。

そして認定NPOへの寄付は、この2つの控除から自分で選んで使うことができます。

「でも、今までの話だと、”税額控除”の方が全然有利じゃないの?」という話になりますが、実はそれほど単純でもありません。

場合によっては、先の「所得控除」の中で処理をした方が節税効果が高いケースもあるようです(もちろん寄付額によりますが、高所得者の場合は「所得控除」の方が、節税率が高くなる場合があるとのことです)。とはいえ、多くの方にとっては「税額控除」の方にメリットがあると言えます。 なので詳細は税務署に問い合わせるなど、ご自身の状況をよく判断して確定申告を行ってください。

.png)

どちらで処理(控除)するかで、結果が違っちゃうのね。

私は、「税額控除」の方だわ・・・。

まとめと、参考動画の紹介など

さらに確定申告が初めての方へ、参考になりそうなYoutbe 動画やブログ記事を幾つかピックアップしました。参考にしてみてください。

■YouTube動画

寄付金控除を受けるには?e-Taxによる「確定申告書作成」方法【最新解説動画有り】

■ブログ記事:上記の動画を解説しているブログ記事です。

『寄付したら、確定申告ってどうするの?所得税など約50%の還付を受ける方法』

■YouTube動画

所得控除と税額控除の違いをわかりやすく解説!控除の種類は2種類【控除を増やしてサラリーマンでも節税対策】